Αν έπρεπε να επιλέξω μονάχα ένα επενδυτικό όχημα για το υπόλοιπο της ζωής μου τότε, ασυζητητί, θα ήταν τα ETFs.

Μπορούν να λειτουργήσουν παθητικά χωρίς να σου ζητάνε να είσαι όλη την ώρα μπροστά από τις αγορές, έχουν χαμηλό κόστος, είναι ιδανικά για επενδυτές με μακροχρόνιο ορίζοντα και αποτελούν τον πιο εύκολο τρόπο να αποκτήσεις έκθεση στην παγκόσμια μεγέθυνση του πλανήτη.

Όλα όμορφα και ωραία μέχρι εδώ, αλλά:

Πώς μετράμε την απόδοση τους;

🔎 Τι είναι τα ETFs;

Ένα ETF μπορεί να παρομοιαστεί με ένα “καλάθι” το οποίο περιέχει διάφορα επενδυτικά προϊόντα – μετοχές, ομόλογα – τα οποία μοιράζονται κάποιο κοινό χαρακτηριστικό και μπορεί να αγοραστεί ή να πωληθεί σε κάποιο χρηματιστήριο.

Με λίγα λόγια, ένας επενδυτής μπορεί να επενδύσεις σε χιλιάδες υποκείμενα assets με μόνο μία αγορά.

Αποτελούν εξαιρετικά εργαλεία τα οποία μπορούν να εξυπηρετήσουν τις ανάγκες των περισσότερων μακροχρόνιων επενδυτών οι οποίοι δεν θέλουν να είναι συνεχώς πάνω από τις αγορές.

Εάν θέλεις να μάθεις τα πάντα γύρω από τα ETFs τότε ρίξε μια ματιά στον αναλυτικό οδηγό του MoneyMinority.

Θέλω να πω, τι κάνουμε; Κοιτάμε μονάχα την τιμή του; Αν αυτή πάει πάνω, τότε είμαστε καλά ενώ αν πάει κάτω, όχι;

Και ενώ ο ρόλος της τιμής είναι ακριβώς αυτός – να “διυλίζει” το σύνολο της πληροφορίας γύρω από ένα asset και να την αντικατοπτρίζει σε ένα και μοναδικό αριθμό – Εμείς, θα επιλέξουμε τον πιο αναλυτικό δρόμο.

Σκοπός των ETFs είναι να είναι αποδοτικά: Για να μπορέσουμε να μετρήσουμε την απόδοση τους θα πρέπει πρώτα να κατανοήσουμε την φύση τους:

Στη βάση του, ένα ETF δεν αποτελεί τίποτα περισσότερο από ένα fund το οποίο ακολουθεί την απόδοση ενός δείκτη του χρηματιστηρίου (benchmark).

Οι δείκτες αυτοί είναι αναρίθμητοι αλλά μερικά παραδείγματα είναι ο S&P500, ο Nasdaq, ο GLD, ο DAX ή ο Russell 2000.

Από τους παραπάνω, κάθε δείκτης δημιουργήθηκε για ένα μοναδικό και συγκεκριμένο σκοπό:

Ο S&P500 περιλαμβάνει τις 500 υψηλότερες σε κεφαλαιοποίηση εταιρείες των Η.Π.Α., o DAX τις αντίστοιχες 40 στο χρηματιστήριο της Φρανκφούρτης ενώ ο GLD ακολουθεί την τιμή του χρυσού.

Πώς μετράμε την απόδοση ενός ETF;

Υπάρχουν 4 βασικά σημεία με τα οποία μπορείς να κρίνεις την απόδοση ενός ETF:

- Την απόδοση του ίδιου του δείκτη

- Το πόσο αποδοτικά ακολουθεί το ETF, τον δείκτη

- Το κόστος του ETF

- Τη Φορολογία του ETF

📝 Παράδειγμα – Core MSCI World ETF

Και για να μπορέσουν να γίνουν όλα πιο κατανοητά, θα χρησιμοποιήσουμε το παρακάτω ETF ως παράδειγμα:

► iShares Core MSCI World UCITS ETF

🔎 ISIN: IE00B4L5Y983

Επίσημη Σελίδα – Έγγραφο KIID – Prospectus

🛒 Θα το βρεις στην DEGIRO, την Trading212 και την Freedom24►

Η Απόδοση του Δείκτη 📈

Ποια είναι η απόδοση του δείκτη που ακολουθεί

Εδώ το θέμα είναι καθαρά υποκειμενικό και καθορίζεται από το εκάστοτε προφίλ επενδυτή καθώς και την στρατηγική που έχει επιλέξει να ακολουθεί.

Ένας επενδυτής ο οποίος αναζητά χαμηλότερο ρίσκο ή βρίσκεται πιο κοντά στα χρόνια της συνταξιοδότησης, ίσως να επιλέξει ένα ομολογιακό ETF από το οποίο προσδοκεί χαμηλότερες – αλλά και σταθερότερες – αποδόσεις.

Από την άλλη, κάποιος άλλος με αρκετά μακροχρόνιο ορίζοντα επένδυσης μπροστά του μπορεί επιλέξει ένα μετοχικό ETF το οποίο, ενώ βραχυχρόνια παρουσιάζει υψηλή μεταβλητότητα, μακροχρόνια προσφέρει υψηλότερες αποδόσεις.

Ένας τρίτος, μπορεί να επιθυμεί έκθεση σε χρυσό λόγω των – θεωρητικών – χαρακτηριστικών που παρουσιάζει ως αντισταθμιστής του πληθωρισμού αλλά και παροχής προστασίας απέναντι στις χρηματοπιστωτικές κρίσεις.

Τέλος, κάποιος μπορεί να θελήσει να επενδύσει σε ακίνητη περιουσία αλλά όχι με τον παραδοσιακό τρόπο (buy & sell ή buy & hold) επιλέγοντας ένα REIT ETF.

Αν και είναι αρκετά λογικό: Όσο υψηλότερη η απόδοση του δείκτη, τόσο το καλύτερο για το χαρτοφυλάκιο μας.

📝 Απόδοση MSCI World:

Το συγκεκριμένο ETF από την iShares ακολουθεί τον δείκτη MSCI World ο οποίος περιλαμβάνει περισσότερες από 1.500 μετοχές εταιριών από 23 αναπτυγμένες χώρες του πλανήτη.

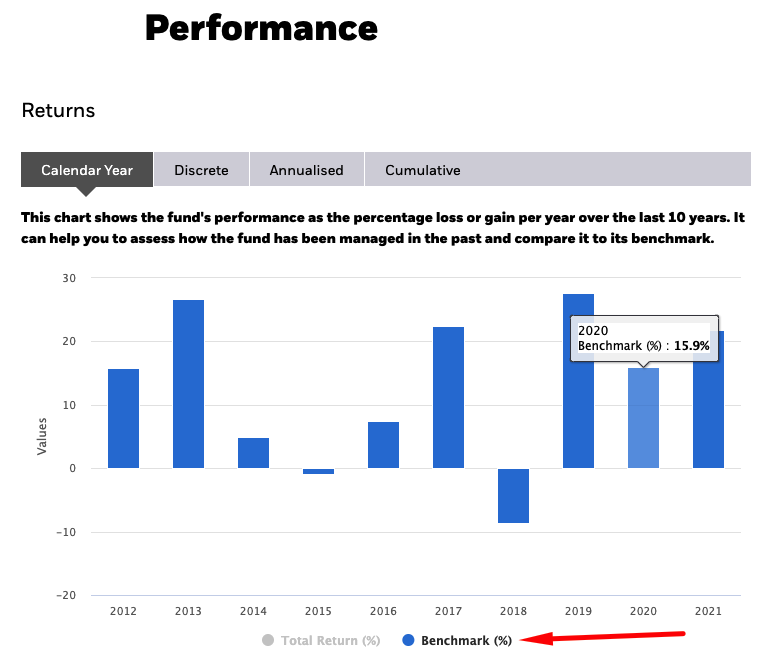

Πηγαίνοντας στην επίσημη ιστοσελίδα του ETF, στην παράγραφο Performance και επιλέγοντας benchmark, βλέπουμε την απόδοση του δείκτη.

Βλέπουμε πως το έτος 2020 η απόδοση του δείκτη ήταν 15.9%

Το Tracking Difference

Το πόσο καλά ακολουθεί αυτό το δείκτη

Είπαμε πως το ETF ακολουθεί τον δείκτη – Ένας ακόμα τρόπος για να κρίνουμε την απόδοση του είναι το πόσο αποδοτικά καταφέρνει να ακολουθήσει αυτόν τον δείκτη.

Για λόγους κόστους και μη-ακέραιας εκτέλεσης στρατηγικής, είναι αρκετά συχνό φαινόμενο, ο ίδιος δείκτης, να μην ακολουθείται το ίδιο αποδοτικά από διάφορα ETFs.

Ο δείκτης ο οποίος θα το πόσο αποδοτικά ακολουθεί ένα ETF τον δείκτη που δημιουργήθηκε να ακολουθεί ονομάζεται Tracking Difference (TD).

Μπορεί να υπολογιστεί πολύ εύκολα αφαιρώντας την απόδοση του δείκτη από αυτή του ETF.

Tracking Difference (TD) = Index Performance – ETF Performance

Όσο χαμηλότερο το Tracking Difference, τόσο καλύτερα μιμείται τον δείκτη το ETF μας, άρα τόσο πιο αποδοτικό είναι.

📝 Απόδοση MSCI World ETF:

Παραμένοντας στην ίδια παράγραφο Performance και επιλέγοντας το Total Return, μπορούμε να δούμε την απόδοση του ETF σε σχέση την απόδοση του δείκτη.

Βλέπουμε πως το έτος 2020 το ETF κατάφερε να μιμηθεί επακριβώς τον δείκτη καθώς η απόδοση τους ήταν ίδια (Tracking Difference = 0) – δεν ισχύει το ίδιο για άλλες χρονιές όπως το 2016 ή 2019.

Τα έξοδα

Ποια είναι τα έξοδα διαχείρισης του fund

Τα ETFs θεωρούνται εξαιρετικά οικονομικά επενδυτικά οχήματα – πόσο μάλλον αν τα συγκρίνεις με τα ακριβότερα ξαδερφάκια τους, τα αμοιβαία κεφάλαια – αλλά δεν είναι δωρεάν.

Το fund που διαχειρίζεται το ETF πρέπει να πληρωθεί για τις υπηρεσίες του και αυτό θα το κάνει παρακρατώντας ένα ποσοστό από την συνολική αξία των assets που διατηρεί.

Το ποσοστό αυτό ονομάζεται Total Expense Ratio (TER), είναι ετήσιο και αφαιρείται αυτόματα από την τελική απόδοση του fund – κοινώς, δεν θα χρειαστεί να πληρώσεις κάτι επιπλέον.

Total Expense Ratio (TER) = Κόστος Διαχείρισης / Συνολική Αξία Assets

Το ποσοστό αυτό, αποτελεί έναν ακόμα δείκτη απόδοσης του ETF.

Όσο χαμηλότερο το TER, τόσο χαμηλότερη είναι η προμήθεια που παρακρατά το fund που διαχειρίζεται. Άρα τόσο υψηλότερη η απόδοση του.

📝 Προμήθειες MSCI World ETF:

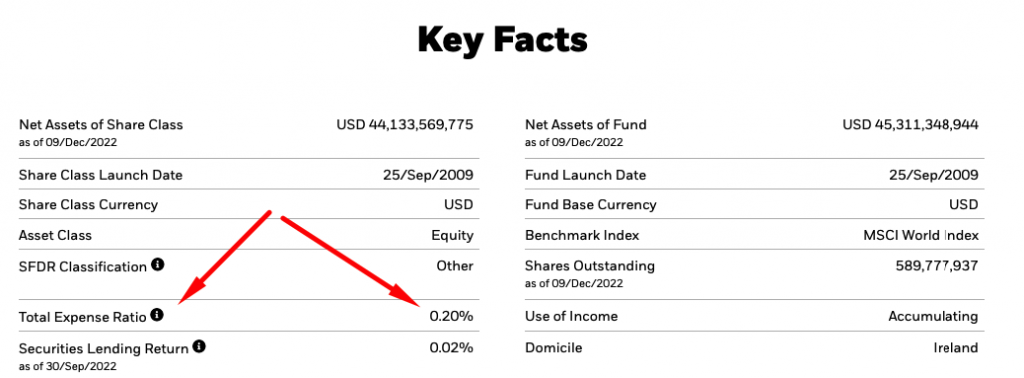

Στα Key Facts του ETF μπορούμε να πληροφορηθούμε για το Total Expense Ratio (TER) με το οποίο επιβαρύνονται οι επενδυτές:

Βλέπουμε πως το TER του ETF είναι 0.20% το οποίο είναι εξαιρετικά χαμηλό

Η Φορολογία

Ποια είναι η φορολογία του ETF

Το τελευταίο – αλλά εξίσου σημαντικό – σημείο αφορά την φορολογία των ETFs μας.

Ένα από τα μεγαλύτερα λάθη αρκετών επενδυτών εκεί έξω είναι ότι παραλείπουν να συμπεριλάβουν φορολογία όταν υπολογίζουν την συνολική απόδοση των επενδύσεων τους.

Στην περίπτωση των ETFs, τα πράγματα μπορούν να γίνουν πολύ απλά με την προϋπόθεση ότι θα προσέξουμε μία μικρή λεπτομέρεια:

Τα ETFs με ένδειξη UCITS στην περιγραφή ή την ονομασία τους είναι εντελώς αφορολόγητα!

Αυτό σημαίνει πως δεν θα χρειαστεί να πληρώσεις κανένα φόρο στο κράτος εάν ρευστοποιήσεις οποιαδήποτε επένδυση σε UCITS ETF έχεις κάνει – τόσο φόρο υπεραξίας, όσο και φόρο μερισμάτων.

Στα ελληνικά θα τα συναντήσεις ως αμοιβαία κεφάλαια ΟΣΕΚΑ.

📚 Διάβασε περισσότερα για την φορολογία των ETFs →

📝 Φορολογία MSCI World ETF:

Για άλλη μια φορά, μπορούμε να ενημερωθούμε για το αν πρόκειται για UCITS στα Key Facts του ETF:

Βλέπουμε πως είναι UCITS ETF, άρα απαλλάσσεται από φορολογία

📚 eBook για ETFs από το MoneyMinority

Είμαι στην διαδικασία συγγραφής ενός αναλυτικού eBook το οποίο θα έχει να κάνει γύρω από το θέμα ETFs. θα είναι προσανατολισμένο γύρω από τον Έλληνα επενδυτή και θα πιάνει το θέμα ολιστικά. Από το Α έως το Ω.

Θα μιλήσω για το τι είναι, πώς λειτουργούν, πώς μπορείς να τα αναλύσεις, πώς να επιλέξεις τα κατάλληλα για εσένα, ποια είναι η φορολογία τους στην Ελλάδα ακόμα και το πώς να τα δηλώσεις στην φορολογική σου δήλωση.

Μιλάμε τα πάντα!

Κάνε subscribe στο newsletter για να ενημερωθείς μόλις κυκλοφορήσει:

Ελπίζω πως τα 4 παραπάνω σημεία έριξαν λίγο περισσότερο φως στο πώς μπορείς να μετρήσεις την απόδοση ενός ETF.

Πώς σου φάνηκε; Πες μου τη γνώμη σου στα σχόλια

Μέχρι το επόμενο άρθρο, τα λέμε!

Sterg

📚 Υλικό για περισσότερο διάβασμα:

▶ Οδηγός Επενδύσεων σε ETF

▶ Οδηγός Επενδύσεων για Αρχάριους

▶ eToro: Ο Απόλυτος Οδηγός

▶ DEGIRO: Ο Απόλυτος Οδηγός

▶ Το Παθητικό Χαρτοφυλάκιο του MoneyMinority

▶ Ομολογιακά ETFs vs Ομόλογα

Risk Disclaimer:

Δεν είμαι επενδυτικός σύμβουλος και τα παραπάνω αποτελούν γραπτή εξιστόρηση των προσωπικών μου εμπειριών. Δεν αποτελούν, σε καμία περίπτωση, προτροπή για επένδυση.

Πριν προχωρήσεις σε οποιαδήποτε επένδυση κάνε την δική σου έρευνα και θυμήσου:

Κάθε επένδυση εμπεριέχει ρίσκο, όποιος ισχυρίζεται το αντίθετο θέλει να βγάλει χρήματα από εσένα.

Επένδυσε μόνο χρήματα που είσαι οκ να χάσεις.

Affiliate Disclaimer:

Το άρθρο περιέχει affiliate links τα οποία βοηθούν το MoneyMinority.

Feel free να μην τα χρησιμοποιήσεις εάν δεν το επιθυμείς.

Διάβασε περισσότερα για τα Risk & Affiliate Disclaimers του MoneyMinority.